Daca iti promovezi firma sau produsele si serviciile prin intermediul Facebook si Google, firme care sunt inregistrate in UE, si doresti sa iti decontezi aceasta cheltuiala profesionala, trebuie sa cunosti anumite particularitati ale operatiunilor cu parteneri din UE.

Modul in care se inregistreaza tranzactia si aspectele fiscale privind TVA difera in functie de statutul firmei tale, respectiv daca esti sau nu platitor de TVA. Vom exemplifica mai jos obligatiile ce revin fiecarei firme care inregistreaza in contabilitate astfel de operatii cu furnizori din UE.

CHECKLIST pentru o firma platitoare de TVA:

- sa seteze corect codul de TVA in aplicatia

furnizorului pentru ca factura sa fie intocmita pe acel cod (daca codul este

comunicat corect, factura va fi emisa fara TVA) - sa obtina factura de la furnizor (de

regula se descarca din sectiunea de administrare a contului) - sa inregistreze taxarea inversa din

punct de vedere al TVA, reflectand in contabilitate atat TVA colectata cat si

deductibila; - sa declare tranzactia in decontul de

TVA (D300) si declaratia recapitulativa (D390);

CHECKLIST pentru o firma neplatitoare de TVA:

- sa solicite un cod special de TVA pentru achizitii

intracomunitare (acest cod nu trebuie confundat cu codul normal de TVA, care

conduce la calitatea de platitor de TVA pentru toate tranzactile. Acest cod

special se utilizeaza doar pentru tranzactii intracomunitare). - sa obtina factura de la furnizor intocmita pe acest cod special

de TVA (factura va fi de asemenea fara TVA) - sa evidentieze in contabilitate si sa achite TVA suplimentara de

19%, rezultata din aceasta operatie; - sa achite la buget suma TVA pana pe data de 25 a lunii urmatoare

emiterii facturii de catre furnizorului din UE; - sa depuna declaratiile 301 si 390.

Asadar, pentru neplatitorii de TVA fata de firmele platitoare de TVA, inregistrarea unor facturi emise de catre Google sau Facebook vine la pachet cu un cost aditional, respectiv TVA la cota standard de 19%.

Entitate PLATITOARE de TVA

Ce obligatii am referitoare la TVA

In cazul in care la momentul emiterii facturii vei comunica catre Google/Facebook un cod valid de TVA, prin exceptie de la regula generala a TVA, Google/Facebook vor emite o factura pe care nu va fi inscrisa valoarea TVA, aceasta fiind o operatiune cu taxare inversa (beneficiarul unei livrari de bunuri/prestari de servicii care, conform legii, devine persoana obligata la plata TVA pentru achizitia de bunuri/servicii efectuata). La inscrierea facturii in contabilitate, ai obligatia sa determini valoarea TVA (aplicand cota valabila in tara de rezidenta a Beneficiarului, adica a ta) in cazul Romaniei, cota standard de 19%.

Exemplu: daca primesti de la

Google/Facebook o factura in suma totala de 100 de Euro, valoarea TVA este de

19 Euro. Aceasta operatiune va fi inregistrata in contabilitate, in lei,

la cursul de schimb BNR valabil pentru data emiterii facturii, suma fiind

inscrisa atat la TVA colectata cat si la TVA deductibila. Avand in vedere

faptul ca atat pe debit cat si pe credit a fost inscrisa aceeasi suma, rezulta

ca din aceasta operatiune nu se genereaza TVA de plata catre stat.

Totusi, desi nu exista obligatia achitarii vreunei sume catre stat, exista obligatii declarative. Astfel, pe langa decontul de TVA (Declaratia 300) vei mai avea si obligatia depunerii Declaratiei 390 (Declaratia recapitulativa privind livrarile/achizitiile/ prestarile intracomunitare). Declaratia 390 se depune doar in lunile in care exista operatii de acest tip, cu alte cuvinte, nu se depune pe zero (daca intr-o luna nu ai avut operatii, nu depui declaratia).

Entitate NEPLATITOARE de TVA

Ce obligatii am referitoare la TVA

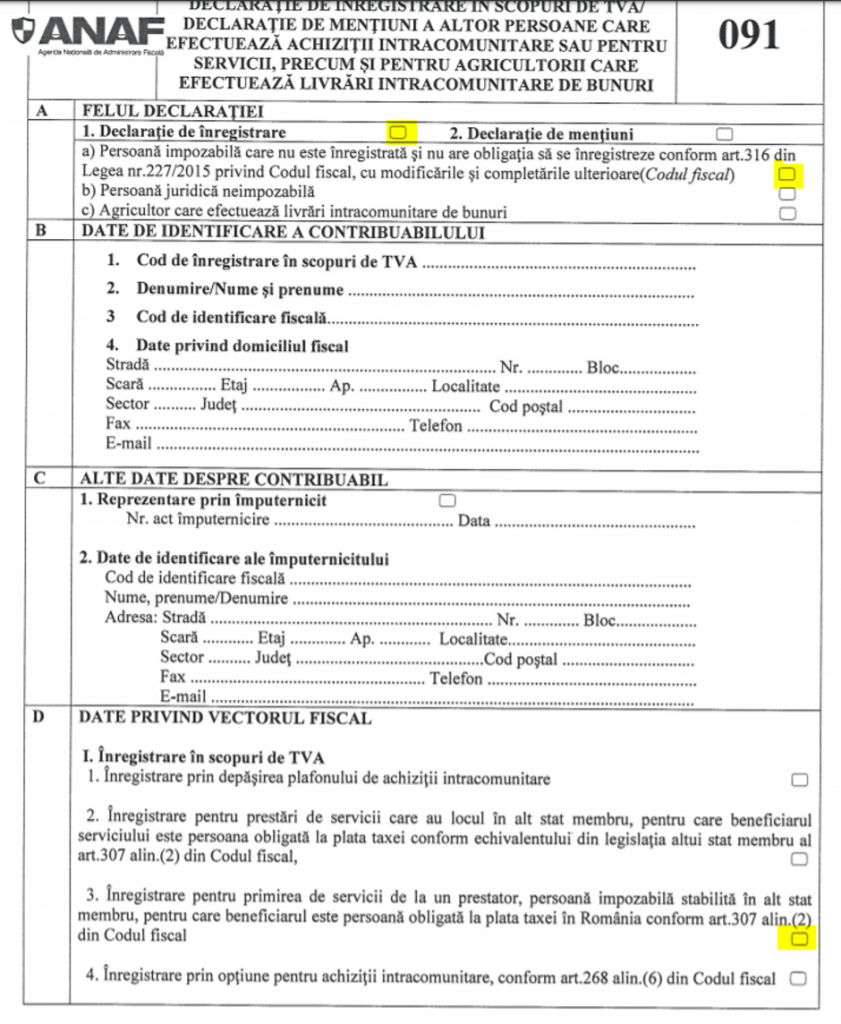

Pentru un neplatitor de TVA, lucrurile se complica putin. Pentru a achizitiona servicii de publicitate de la Google si Facebook (care au sediul in UE), intrucat firma nu are un cod de TVA, trebuie mai intai depusa declaratia 091, in urma careia va primi un cod special de TVA. Declaratia va avea urmatoarele bife:

Codul special de TVA nu este valabil pe teritoriul Romaniei. Din punctul de vedere al operatiunilor desfasurate in Romania, firma NU este inregistrata in scopuri de TVA.

Daca la un moment dat firma va depasi plafonul cifrei de afaceri de 300.000 lei sau va opta pentru a deveni platitoare de TVA si va obtine astfel codul normal de TVA, atunci va trebuie sa solicite anularea codului special de TVA.

Revenind, furnizorilor le vei comunica codul special de TVA, care pentru operatiunile intracomunitare reprezinta un cod valid de TVA. Google sau Facebook va emite o factura fiscala pe care nu va fi inscrisa valoarea TVA. La inscrierea facturii in contabilitate, ai obligatia sa determini valoarea TVA (aplicand cota valabila in tara de rezidenta a beneficiarului, adica a ta) in cazul Romaniei, cota standard de 19%.

Exemplu: daca primesti de la

Google/Facebook o factura in suma totala de 100 de Euro, valoarea TVA este de

19 Euro. Aceasta operatiune va fi inregistrata in contabilitate, in lei, la

cursul de schimb BNR valabil pentru data emiterii facturii.

Intrucat in Romania firma este neplatitoare de TVA, suma calculata mai sus nu

poate fi inscrisa si la TVA deductibila, ci doar la TVA colectata.

Astfel, rezulta ca din aceasta

operatiune se genereaza TVA colectata care trebuie virata catre stat pana pe

data de 25 a lunii urmatoare celei in care a fost efectuata tranzactia.

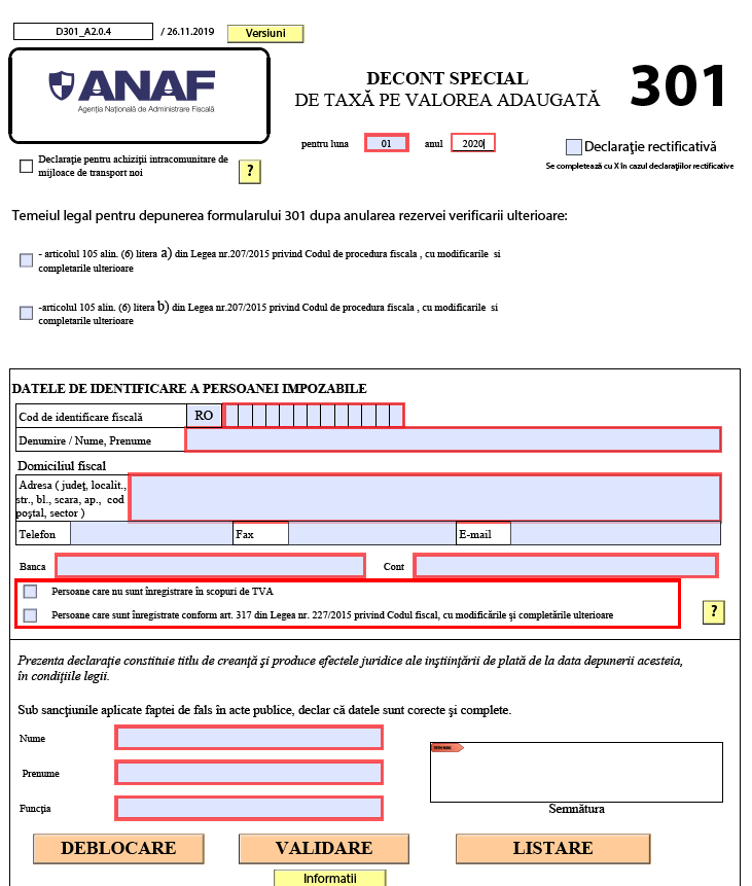

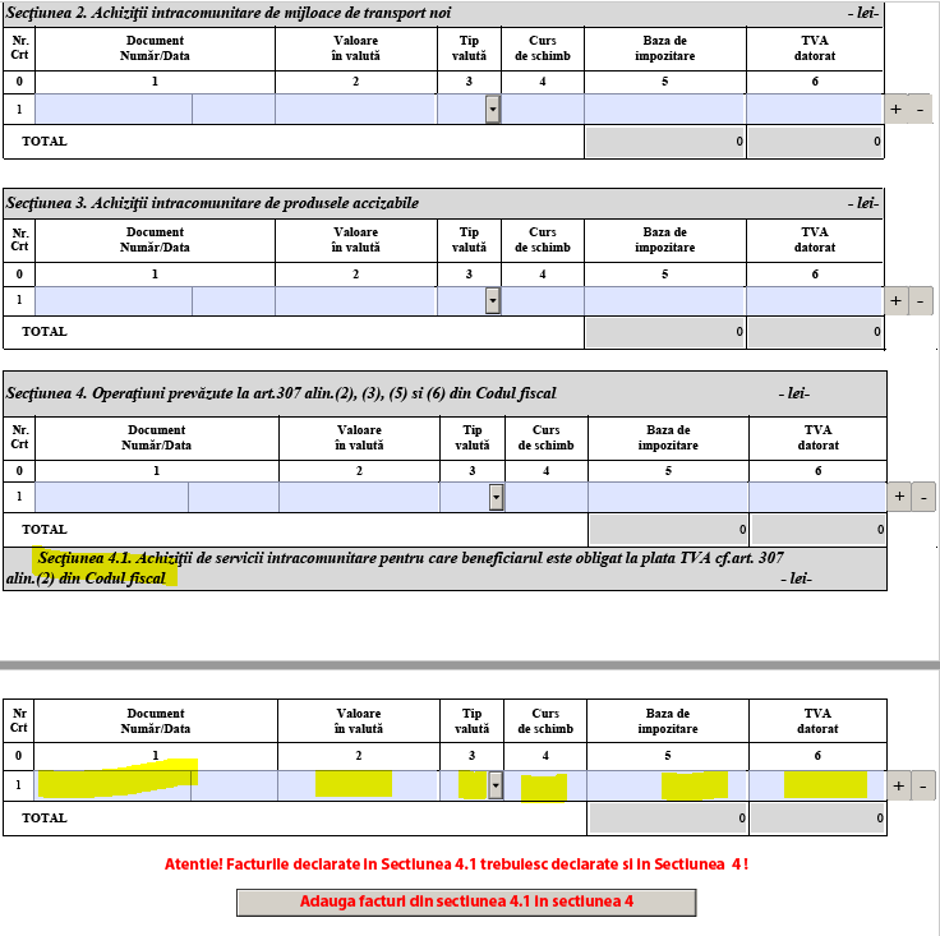

De asemenea, pe langa obligatia de plata aratata mai sus, firma trebuie sa

declare aceste operatiuni prin depunerea formularului 301 (Decont special de

TVA) si a declaratiei 390 (Declaratia recapitulativa privind

livrarile/achizitiile/prestarile intracomunitare). Declaratiile 301 si 390 se

depun doar in lunile in care exista operatii de acest gen, cu alte cuvinte, nu

se depun pe zero (daca intr-o luna nu ai avut operatii, nu depui

declaratiile).

Ce obligatii am referitoare la impozitul pe venitul nerezidentilor

Un aspect ce trebuie avut in vedere in cazul tranzactiilor cu furnizori din afara Romaniei, este impozitul pe venitul nerezidentilor.

Pentru anumite tipuri de servicii (asa cum sunt enumerate la art 223 din Codul fiscal) , acest impozit se datoreaza prin retinere la sursa de catre firma romaneasca a unui procent de 16% de servicii (in anumite conditii servicii prestate in Romania, servicii de consultant si management prestate in Romania sau in afara) din valoarea fiecarei achizitii de la un furnizor care nu este din Romania (fie din UE sau din afara UE). Ca regula generala, pentru a nu plati acest impozit, intre Romania si tara de rezidenta a furnizorului trebuie sa existe un tratat de evitare a dublei impuneri.

Daca ne referim la exemplul nostru cu furnizori cu sediul in Irlanda, exista un astfel de tratat in vigoare. Totusi, pentru aplicarea dispozitiilor acestui tratat, furnizorul trebuie sa iti puna la dispozitie un certificat de rezidenta fiscala. Legislatia prevede ca pentru aplicarea prevederilor conven?iei de evitare a dublei impuneri ?i a legisla?iei Uniunii Europene, nerezidentul are obliga?ia de a prezenta pl?titorului de venit, n momentul pl??ii venitului, certificatul de reziden?? fiscal? eliberat de c?tre autoritatea competent? din statul s?u de reziden??, precum ?i, dup? caz, o declara?ie pe propria r?spundere n care se indic? ndeplinirea condi?iei de beneficiar n situa?ia aplic?rii legisla?iei Uniunii Europene. n acest sens, certificatul de reziden?? fiscal? trebuie s? men?ioneze c? beneficiarul venitului a avut, n termenul de prescrip?ie, reziden?a fiscal? n statul contractant cu care este ncheiat? conven?ia de evitare a dublei impuneri, ntr-un stat al Uniunii Europene sau ntr-un stat cu care Uniunea European? are ncheiat un acord de stabilire a unor m?suri echivalente pentru toat? perioada n care s-au realizat veniturile din Romnia.

Certificatele de rezidenta fiscala ale Google, Facebook, Linkedin si alte cateva astfel de companii sunt publice, astfel ca nu reprezinta o problema obtinerea lor.

Ca o particularitate a serviciilor de publicitate furnizate de Google si Facebook, acestea se considera a nu fi prestate in Romania, si astfel nu intra sub incidenta art. 223 din Codul fiscal cu privire la impozit pe venitul nerezidentilor, prin urmare nu exista obligatii cu privire la impozitul pe venitul nerezidentilor.

Cu toate acestea, prezentam mai jos cateva informatii utile privind conventia de evitare a dublei impuneri cu Irlanda si certificatele de rezidenta fiscale ale acestor companii.

Conventia de evitare a dublei impuneri este disponibila si ea pe site-ul ANAF click aici .

Pentru serviciile care se incadreaza la art. 223 din Codul fiscal exista obligatia de a ceare furnizorului certificatul de rezidenta fiscala, valabil pentru anul fiscal in care are loc tranzactia.

Atentie! Certificatul de rezidenta fiscala prezentat in cursul anului pentru care se fac platile este valabil si in primele 60 de zile calendaristice din anul urmator, cu exceptia situatiei in care se schimba conditiile de rezidenta.

Asadar, certificatele prezentate in 2019 sunt valabile pana la 1 martie 2020 inclusiv.

Iata certificatele de rezidenta fiscala ale principalilor 4 furnizori:

- Certificat rezidenta fiscala 2019 Google

- Certificat rezidenta fiscala 2019 Facebook

- Certificat rezidenta fiscala 2019 Linkedin

- Certificat rezidenta fiscala 2019 Twitter

BAZA LEGALA:

- art. 317 Cod fiscal – Inregistrarea n scopuri de TVA a altor persoane care efectueaz? achizitii intracomunitare sau pentru servicii

- art. 324 Cod fiscal- Decontul special de taxa si alte declara?ii

- art. 223 Cod fiscal – Venituri impozabile ob?inute din Romnia

- OPANAF nr. 592/2016 pentru aprobarea modelului si continutului formularului (301) „Decont special de taxa pe valoarea adaugata”

Bun articolul, am inteles cum sta treaba cu promovarea FB Ads si Google Adwords. Sunt curios insa cum functioneaza acest sistem invers la prestarea de servicii de catre o firma romaneasca – ma refer la Adsense aici, cand tu esti cel care presteaza serviciul si Google te plateste. Multumesc.

Buna Ionut,

Multumim pentru comentariul tau atat de util. Te rog sa gasesti mai jos un link spre articolul sugerat.

https://blog.smartbill.ro/google-adsense-din-perspectiva-tva/

O zi frumoasa!

Mersi Miruna. Este exact informatia pe care o cautam de ceva vreme 🙂

Cu placere Ionut, ne bucuram mult ca te-am putut ajuta 🙂

Buna ziua ,legea zice ca avem nevoie de certificatul de rezidenta fiscala in original,stiti de unde anume pot cere deoarece nu avem acces decat la cele publicate mai sus dar nu sunt originale? Multumesc

Normele de la Codul Fiscal art 230 referitor la impozitarea nerezidentilor , precizeaza la pct 19 alin (2) ca : ” (2) Nereziden?ii care sunt beneficiarii veniturilor din Rom?nia depun la pl?titorul de venit originalul sau copia legalizat? a certificatului de reziden?? fiscal? ori a documentului men?ionat la alin. (1), ?nso?ite de o traducere autorizat? ?n limba rom?n?. ?n situa?ia ?n care autoritatea competent? str?in? emite certificatul de reziden?? fiscal? ?n format electronic sau online, acesta reprezint? originalul certificatului de reziden?? fiscal? avut ?n vedere pentru aplicarea conven?iei de evitare a dublei impuneri ?ncheiate ?ntre Rom?nia ?i statul de reziden?? al beneficiarului veniturilor ob?inute din Rom?nia, respectiv pentru aplicarea legisla?iei Uniunii Europene, dup? caz.”

Prin urmare acele certificate de mai sus emise online sau in format electronic pot fi prezentate in fata organelor fiscale , echivaland cu originalul acestora,

Salut! Puteti face update la certificatele de rezidenta fiscala pe 2018?

Buna Cristina,

Certificatele de rezidenta fiscala pe 2018 sunt actualizate in articol pentru 2018. Le vom actualiza si pe celelalte de indata ce vor deveni disponibile in spatiul public.

O zi frumoasa.

Ce este de facut daca o firma a beneficiat de serviciile acestor companii, insa nu a fost inregistrat in scop TVA? E suficient daca nu se deduc acele facturi?

Buna Iosif,

Avand in vedere ca ati beneficiat de serviciile acestor companii, aveati obligatia de a solicita inregistrarea in regim special de TVA, de a evidentia si plati TVA catre buget precum si de a depune D 390 si 301.

Facturile respective daca sunt emise pe numele firmei dvs exista obligatia inregistrarii lor in contabilitate.

Astfel, consideram ca trebuie sa solicitati inregistrarea in scop special de TVA mai ales daca urmeaza sa mai efectuati astfel de achizitii, de servicii, de publicitate si sa efectuati declararea din urma facturilor primite prin declaratiile fiscale, inclusiv calcularea si plata taxei catre buget.

Potrivit art 336 din Codul de procedura fiscala.

ART. 336 Contraventii

(1) Constituie contraventii urmatoarele fapte, daca nu au fost savarsite in astfel de conditii incat sa fie considerate, potrivit legii, infractiuni:

a) nedepunerea de c?tre contribuabil/pl?titor la termenele prev?zute de lege a declaratiilor de inregistrare fiscala, de radiere a ?nregistrarii fiscale sau de mentiuni;

b) neindeplinirea de catre contribuabil/platitor la termen a obligatiilor de declarare prevazute de lege, a bunurilor si veniturilor impozabile sau, dupa caz, a impozitelor, taxelor, contributiilor si a altor sume, precum si orice informatii ?n legatura cu impozitele, taxele, contributiile, bunurile si veniturile impozabile, daca legea prevede declararea acestora;

Sanctiunile aplicabile sunt amenda de la 1.000 lei la 5.000 lei pentru persoanele juridice ?ncadrate ?n categoria contribuabililor mijlocii si mari si amenda de la 500 lei la 1.000 lei, pentru celelalte persoane juridice, precum si pentru persoanele fizice, ?n cazul savarsirii faptei prevazute la alin. (1) lit. a), b)

Pentru nedepunerea D 390 la timp se aplica prevederile art 337, redat mai jos :

Art. 337 Contraventii in cazul declaratiilor recapitulative

(1) Constituie contraventii urmatoarele fapte:

a) nedepunerea la termenele prevazute de lege a declaratiilor recapitulative reglementate de normele din Codul fiscal privind taxa pe valoarea adaugata;

b) depunerea de declaratii recapitulative incorecte ori incomplete.

(2) Contraven?iile prevazute la alin. (1) se sanctioneaza astfel:

a) cu amenda de la 1.000 lei la 5.000 lei ?n cazul savarsirii faptei prevazute la lit. a);

b) cu amenda de la 500 lei la 1.500 lei in cazul savarsirii faptei prevazute la lit. b).”

Contravenientul poate achita, pe loc sau in termen de cel mult 48 de ore de la data ?ncheierii procesului-verbal ori, dupa caz, de la data comunic?rii acestuia jumatate din minimul amenzii prevazute ?n prezentul cod, agentul constatator facand mentiune despre aceasta posibilitate in procesul-verbal.

Sper ca informatiile de mai sus sa iti fie de folos.

O zi frumoasa.

Au fost de mare folos. Multumesc.

Daca declar din urma, am sa primesc automat si amenda pentru neinregistrare si nedeclarare? Pana acum am trait cu impresia ca trebuie sa ma inregistrez si sa platesc TVA doar daca ating un anumit prag. Abia acum am inteles ca pentru servicii trebuie obligatoriu platit TVA. Asadar, daca declar din urma, primesc la pachet si o amenda? Sa stiu la ce sa ma astept..

Buna ziua Iosif,

Din pacate nu exista un raspuns foarte clar din punct de vedere fiscal si contabil la aceasta intrebare. Este posibil sa primiti doar avertisment, si nu amenda, in cazul in care veti fi supus unui control. De asemenea, daca trece perioada de prescriptie si nu ati fost supus unui control, atunci se pierde dreptul organului fiscal de a stabili obligatii fiscale.

Codul de procedura fiscala prevede la art. 110 ca dreptul organului fiscal de a stabili crean?e fiscale se prescrie ?n termen de 5 ani, cu excep?ia cazului ?n care legea dispune altfel. (2) Termenul de prescrip?ie a dreptului prev?zut la alin. (1) ?ncepe s? curg? de la data de 1 iulie a anului urm?tor celui pentru care se datoreaz? obliga?ia fiscal?, dac? legea nu dispune altfel.

Va dorim mult noroc!

Buna,

Tva se plateste in contul cu denumirea TVA incasata pentru operatiuni interne.

IBAN-ul difera in functie de trezorerie, Iban-ul poate fi gasit in lista disponibila pe fiecare trezorerie si care se poate accesa aici:

https://goo.gl/q8o1Mz

Lista este actualizata la 17.01.2018

Sper ca informatiile de mai sus iti sunt utile.

O zi frumoasa

Am ?i eu o ?ntrebare referitoare la acest aspect.

De c?teva luni folosesc Facebook Ads pentru promovarea afacerii. SRL-ul meu nu este pl?titor de TVA, am cod special de TVA intracomunitar ?i pl?tesc lunar 19% din factur? ca TVA, la ANAF.

?in?nd cont c? am dep??it plafonul de 300,000 Lei ?i de la anul voi fi pl?titor de TVA, ca ?i SRL, mai pl?tesc TVA 19% din orice factur? primit? de la Facebook? ?i dac?, prin absurd, nu pl?tesc eu TVA-ul, ?in?nd cont c? Facebook ?mi genereaz? facturi cu TVA 0%, cine pl?te?te TVA?

„Avand in vedere faptul ca atat pe debit cat si pe credit a fost inscrisa aceeasi suma, rezulta ca din aceasta operatiune nu se genereaza TVA de plata catre stat.”

Buna ziua,

Va multumim pentru intrebare,

Persoanele care ating sau depasesc plafonul de 300.000 lei au obligatia de a se inregistra in scopuri de TVA intr-un termen de 10 zile de la data atingerii ori depasirii plafonului. Data atingerii sau depasirii plafonului se considera a fi prima zi a lunii calendaristice urmatoare celei in care plafonul a fost atins ori depasit.

Astfel ca, daca o sa va inregistrati in scopuri de TVA (cod normal), atunci pentru facturile primite de la Facebook va trebui sa faceti taxare inversa, reflectand in contabilitate atat TVA colectata cat si deductibila.

Taxarea inversa reprezinta o modalitate de simplificare a platii taxei. Prin aceasta nu se efectueaza nicio plata de TVA intre furnizorul/prestatorul si beneficiarul unor livrari/prestari, acesta din urma datorand, pentru operatiunile efectuate, taxa aferenta intrarilor ?i avand posibilitatea, in principiu, sa deduca respectiva taxa.

Din punct de vedere contabil, beneficiarul inregistreaza in cursul perioadei fiscale in care taxa este exigibila suma taxei aferente in urmatoarea formula contabila: 4426 = 4427.

Pe de alta parte, aceste facturi se vor evidentia in decontul de TVA (formular 300) si in formularul 390.

Speram ca raspunsul nostru va este de folos,

O zi frumoasa!

Mul?umesc pentru r?spuns. ?ns? tot am o nel?murire.

Eu p?n? luna aceasta (ianuarie 2019) ?nc? pl?tesc TVA-ul de la achizi?ie reclame Facebook lunar, pe baza codului TVA special intracomunitar + declara?ii.

?ntrebarea este, de acum ?nainte, dup? ce trec la TVA (c? am dep??it 300,000 plafon), ce se va ?nt?mpla concret?

S? zicem c? am o factur? de 1000 de Lei de plat? c?tre Facebook. Factura nu include TVA, deci c?nd eram doar cu cod TVA intracomunitar, lunar pl?team 190 lei statului rom?n. Acum ce se va ?nt?mpla, c?nd trec la TVA?

Dac? s? zicem c? am de plat? statului rom?n 5000 Lei tva ?ntr-o lun? (de la comenzi clien?i), TVA-ul de la Facebook se scade sau se adaug? la suma de 5000? Adic?, am dreptul s?-l deduc? Din c?te am ?n?eles eu am dreptul s?-l deduc TVA-ul doar ?n cazul ?n care am pl?tit deja TVA-ul ?n facturi furnizori, dar la Facebook?

Mul?umesc!

Buna Leonid,

Dupa ce depasiti plafonul de scutire de 300.000 lei, va trebui sa solicitati anularea codului special si sa obtineti codul normal de TVA.

In baza acestuia veti primi factura tot fara TVA, insa acum nu va mai trebui sa calculati separat suma de TVA de 19% si apoi sa o virati la buget.

De acum, in contabilitate, TVA aferenta acestei facturi se va reflecta atat ca TVA colectata cat si ca TVA deductibila. Asadar, TVA de plata pentru aceasta factura va fi 0.

Daca intr-o luna veti avea 5.000 lei de plata TVA la stat, factura de Facebook nu va influenta aceasta suma.

Sper ca raspunsul nostru sa va fie de ajutor.

Zi frumoasa!

Platitorii de TVA cu perioada TVA trimestru care au achizitii de la Google/Facebook devin platitori de TVA lunar din luna primei achizitii Google/Facebook?

multumesc

Buna ziua

Multumim pentru intrebare,

Platitorii de TVA cu perioada fiscala a TVA la trimestru au obligatia de a trece la perioada fiscala luna calendaristica doar daca efectueaza achizitii de bunuri intracomunitare.

Achizitiile de la Google/Facebook sunt considerate achizitii de servicii.

Speram ca raspunsul nostru va este de folos,

O zi frumoasa!

Inca o intrebare: Deci, o soc platitoare de TVA trimestrial nu schimba perioada fiscala, aplica taxare inversa si declara facturile de servicii Google/Facebook atat in decontul de TVA cat si in declaratia 390?

Multumesc frumos pentru raspuns!

Inca o intrebare: Deci, o soc platitoare de TVA trimestrial nu schimba perioada fiscala, aplica taxare inversa si declara facturile de servicii Google/Facebook atat in decontul de TVA cat si in declaratia 390? daca societatea are facturi lunare de Google depune Declaratiile 390 lunar si decontul trimestrial, decont in care cumuleaza sumele declarate cele 3 declaratii 390 din trimestru?

Multumesc frumos pentru raspuns!

Buna ziua Mihaela,

In calitate de platitor de TVA trimestrial, daca achizitionati doar servicii din UE (asa cum e Google/Facebook) nu aveti obligatia schimbarii perioadei fiscale in luna. Asadar, ramaneti la trimestru. Trimestrial veti depune D 300 in care cumulati toate facturile de la trimestru. D 390 se depune lunar.

O zi frumoasa!

Buna ziua Mihaela,

Da, este corect cum procedati.

Zi frumoasa!

Asta sunt ?i eu curios. Dac? p?n? s? fiu la TVA, ci doar la cod special TVA intracomunitar, pl?team 19% lunar TVA din orice factur? Facebook, c?nd intru direct la TVA, o mai pl?tesc sau am dreptul s? deduc TVA-ul ?la?

Concret, dac? ?ntr-o lun? am de plat? statului rom?n 5000 Lei TVA (de la clien?i) ?i am ?i o factur? Facebook de 1000 Lei – tva 0%, TVA-ul de 190 Lei se adaug? la 5000 Lei? Adic? voi avea de plat? 5190 Lei la stat? Sau se scade din 5000 Lei ?i voi avea de plat? 4810?

Men?ionez c? folosesc reclamele Facebook pentru a vinde produsele cu care fac cifra de afaceri.

Buna Leonid,

Dupa ce dobanditi calitatea de platitor de TVA in Romania, la facturile de achizitii intracomunitare (ex. Facebook) nu veti mai avea de platit TVA.

Astfel, la inregistrarea facturii in contabilitate se face taxare inversa, respectiv se reflecta TVA aferenta facturii atat pe TVA deductibila cat si pe TVA colectata. Astfel, TVA de plata va fi 0 pentru aceste tranzactii.

In exemplul dat, TVA de plata va fi 5.000 (se scade 190 si se aduna 190 lei=> 0).

Zi frumoasa!

buna ziua ,

Am si eu o speta legata de acest subiect,va rog sa ma ajutati cu un raspuns.

Detin o pagina de business atasata la pagina personala.Am si un magazin online care apare scris pe pagina respectiva de facebook. (dar care nu a beneficiat de reclama facebook)

Am facut promovare pe pagina respectiva la produsele pe care le vand in luna decembrie. Mentionez ca pagina de business nu este pe numele firmei ,plata catre Facebook am facut-o din cardul firmei,crezand ca factura va fi emisa pe numele detinatorului de card .

Avand in vedere ca am o firma f mica iar promovarea pe facebook m-a costa aprox 150 ron,iar factura a fost emisa pe numele paginii personale (care nu are nici numele firmei nici al meu personal ) are rost sa ma agit pentru atata lucru ?. Am inteles ca trebuie facuta decl 091, apoi cele 2 pt tva, precum si plata tva care in cazul de fata este de 28,14 ron. Are rost sa ma trambalez cu un milion de balante (asa a cerut de la Anaf-balante de la infiintarea firmei -2013),si declaratii tva firma nefiind platitoare de tva ?

Daca returnez cei 148 ron firmei, eu ca persoana fizica am vreo obligatie pt acesti 28,14 ron tva de plata ?

Multumesc anticipat pentru raspuns

Buna ziua,

Multumim ca ne urmariti!

Pentru a raspunde acestei intrebari, va propunem varianta pe care noi o consideram corecta (indiferent daca suma este nesemnificativa): daca promovarea a fost facuta pentru magazinul on-line, atunci cheltuiala apartine in mod normal firmei, cu atat mai mult cu cat a fost platita cu cardul firmei.

Obtinerea codului special de TVA nu implica atat de multe formalitati: va sfatuim sa va consultati cu contabilul dumneavoastra si cu ANAF. In mod normal, documentele solicitate nu sunt atat de multe si codul se obtine repede.

Dupa ce obtineti codul, va trebui sa il introduceti in pagina de setare a datelor pentru ad-uri, alaturi de datele firmei.

Se depune doar o declaratie 301 si se plateste TVA la buget.

Modul acesta de lucru va scuteste de griji la eventuale controale, mai ales in contextul in care veti dori sa mai faceti promovari in viitor.

Sper ca aceste informatii sa va fie utile.

Zi frumoasa!

Multumesc pentru raspuns !

Cu placere 🙂

Buna ziua!

Profit de faptul ca v-am descoperit si strig dupa ajutor. Daca pe Google si FB se face reclama, se mai datoreaza impozit pe veniturile nerezidentilor? Eu stiam ca sunt exceptate aceste venituri de la impozitul pe venit. Nu stiu bine?

Multumesc.

Buna Doina,

Suntem aici pentru a te ajuta, daca putem 🙂

Pentru a raspunde acestei intrebari, va informam ca din 2016 serviciile de publicitate nu mai figureaza pe lista de venituri supuse impozitului pe veniturile nerezidentilor (in lista ramanand serviciile prestate in Romania, iar publicitatea de la Google si Facebook nu se considera prestata in Romania).

Sper ca raspunsul nostru va este de ajutor.

Zi frumoasa!

Buna ziua, am urmarit cu atentie subiectul si am inteles destul de bine speta, multumesc celor implicati!

Inteleg ca la fel se procedeaza si pentru serviciile achizitionate de ex. de la LinkedIn, de la Office…. sau alti furnizori de servicii si produse din UE, deci pentru mine ca neplatitor de TVA cota de 19% este plus.

Intrebarea mea este daca aceleasi reguli se aplica si la achizitiile de servicii DIN AFARA UE, adica cota de TVA de 19% se achita de firma beneficiara din Romania, eu nefiind platitoare de TVA?

Va multumesc!

Buna ziua Adina,

Aceleasi reguli ca la achizitiile intracomunitare de servicii se aplica si la achizitiile de servcii din afara UE. Cu alte cuvinte, si la achizitiile se servicii din afara UE datorati TVA 19%, care se declara prin D 301 si se plateste la stat.

Speram ca aceste informatii sa va fie utile.

O zi frumoasa!

Multumesc mult pentru raspunsul rapid!

buna ziua ,

Va rog sa ma ajutati cu un raspuns.

Societatea la care tin contabilitatea (platitoare de TVA, lunar) a beneficiat de servicii de publicitate pe Facebook pentru care am primit factura pe persoana fizica, (35 lei) dar a fost platita cu cardul societatii.

Eu am inregistrat-o pe cheltuieli nedeductibile fara sa inregistrez taxarea inversa, fara declaratie 390 si mentionare in 300. As vrea sa stiu daca am procedat corect .

Am inteles ca trebuie sa modifice setarea datelor cu datele firmei .

Multumesc anticipat pentru raspuns

Buna ziua Cecilia,

Va trebui sa modificati in setarea datelor in contul de Facebook cu datele firmei, nu ale persoanei fizice. Asa este corect findca cheltuiala este a firmei, nu a persoanei fizice. In situatia descrisa de dumneavoastra, consideram ca ati procedat corect. Pe viitor, dupa modificarea datelor va trebui sa inregistrati factura in D 390 si D 300.

Speram ca aceste informatii sa va fie utile.

Zi frumoasa!

Bun? ziua! Este valabil ?i ?n cazul profesiilor liberale? De?in un cabinet medical, nu sunt ?nregistrat? ?n scopuri de TVA. Facebook mi-a emis factur? de 70 lei pentru reclam?. Este nevoie s? solicit cod special de TVA?

Mul?umesc anticipat pentru r?spuns!

Buna ziua Alexandra,

Asa este, aveti obligatia de a solicita cod special de TVA si de a plati 19% TVA la buget.

Zi frumoasa!

Buna ziua. Este in regula daca am un cont de publicitate pe persoana fizica (promovez o pagina asociata unei afaceri) dar nu doresc sa deduc cheltuielile pe firma? Sa primesc factura pe persoana fizica? Multumesc!

Buna ziua Alexandra,

Fiind facturi de achizitii, nu consideram ca exista un risc fiscal, daca raman pe persoana fizica.

Zi frumoasa!

Buna ziua, sunt inca valabile punctele si in acest an 2020, pentru un SRL neplatitor de TVA? As putea obtine si online un cod intracomunitar? Sau doar la ghiseul lor..

Buna ziua,

Articolul a fost actualizat si completat, deci puteti considera actuale aceste prevederi.

Zi frumoasa!

Buna ziua, super, va multumesc. O zi buna.

Buna ziua. In cazul unei asociatii trebuie obtinut acel cod special de TVA? Asociatiile si ONG-urile se incardreaza la „Entitate NEPLATITOARE de TVA”?

Buan ziua Diana,

Si in cazul unei asociatii trebuie sa obtineti codul special de TVA.

Zi frumoasa!

Buna ziua, am si eu o intrebare.

Am deschis o agentie de publicitate online, si o sa cumpar reclame pe facebook, de pe contul firmei, un SRL, neplatitor de TVA.

Am inteles ca trebuie sa fac rost de un cod de TVA UE, chiar daca nu sunt platitor de TVA in Romania.

Problema este, avand in vedere ca Facebook imi emite factura din Irlanda, de ce trebuie sa mai platesc 19% TVA in Romania daca nu sunt platitor de TVA? De ce nu se anuleaza TVA-ul avand in vedere ca sediul lor este in alta tara?

Buna ziua Mihai,

Neplatitorii de TVA au obligatia sa solicite cod special de TVA inainte de a achizitiona servicii intracomunitare, astfel ca pe baza acestuia furnizorul din UE va factura fara TVA. Insa operatiunea este impozabila din punct de vedere al TVA in Romania.

Prin urmare, aveti obligatia depunerii decontului special de TVA si a achitarii TVA 19% la buget.

Zi frumoasa!

Buna,

Sunt in urm?toarea situa?ie: am o firma ne pl?titoare de TVA, am facut publicitate pe facebook si am doua facturi emise de ei una pe 03.ian.2020 (60 RON) si una pe 12.feb.2020 (90 RON) – pl?tite cu cardul firmei, iar eu nu am cod de TVA, nici nu am ?tiut ca e nevoie de asa ceva. Am ?ncercat sa iau leg?tura ca cei de la facebook, sa vad daca imi pot modifica facturile pe persoana fizica, dar fara succes 🙁

Cum imi recomanda?i si procedez in continuare:

– sa ob?in un cod de TVA si sa depun declara?ia 301 si 390 pana in 25 Februarie – e posibil acest lucru av?nd in vedere ca la momentul emiterii facturii nu aveam cod de TVA?

– sa ?nregistrez facturile a ca si cheltuiala nedeductibil?

– sa fac altceva

Mul?umesc!

Buna Marius,

Va recomandam sa solicitati codul special de TVA, sa il setati in contul de Facebook, astfel ca facturile sa fie emise de acum pe acest cod. Apoi sa le declarati in 390 si depuneti D 301 si sa platiti TVA la acestea. Pentru facturile deja emise, va recomandam sa colectati TVA 19% si sa o declarati in primul decont special de TVA.

Zi frumoasa!

Buna ziua,

Am o firma neplatitoare de TVA, am codul special intracomunitar de TVA si utilizez partea de Facebook Ads. Pana in mai 2020, facturile Facebook se grnerau ok, cu TVA 0, din iunie imi percep TVA pe factura. Ce ar trebui sa fac? Am stat in chat si cu cei de la suport Facebook care doar mi-au confirmat ca amtot dreptate dar nu m-au ajutat cu nimic altceva. Multumesc, astept cu mare interes sfatul dva.

Buna ziua Cristina,

Trebuie sa verificati ca ati setat corect codul special de TVA pe contul de Ads. Este posibil sa fie scris gresit, sa apara caractere in plus, care fac sa nu fie recunoscut acest cod. Mai verificati o data.

De asemenea, verificati si in VIES cum apare: https://ec.europa.eu/taxation_customs/vies/vieshome.do?locale=ro

Facturile emise pe cod special de TVA ar trebui sa fie cu TVA 0 si dumneavoastra sa platiti TVA in Romania, depunand decontul special de TVA. In situatia dumneavoastra, pentru facturile deja primite cu TVA din UE, consideram ca va trebui sa mai calculati o data TVA 19% la valoarea integrala a facturii (care contine si TVA din UE), pe care sa o declarati in decontul special de TVA si sa o platiti la stat.

Zi frumoasa!

Buna ziua, poate ca nu este intrebarea exact in acest topic, dar cu siguranta aveti un raspuns. Activez cu SRL in comertul online. Momentan firma este neplatitoare de TVA. Avand in vedere ca voi cumpara marfa din statele membre EU, va fi depozitata acolo si o voi vinte tot acolo ce anume trebuie sa bifez la declaratia 091? Punctul 3 este necesar pentru ca platforma pe care vand imi va factura servicii. Este corect si punctul 4? Ma multumesc anticipat foarte mult.

Buna ziua Ioana,

Este suficient sa bifati punctul 3, fiindca dumneavoastra va inregistrati pentru servicii. Operatiunile cu bunuri pe care le derulati, neintrand pe teritoriul Romaniei, nu sunt achizitii intracomunitare. Codul special pe care il dobanditi astfel, va putea fi utilizat in viitor si pentru cazul in care ati urma sa faceti achizitii intracomunitare de bunuri – este un cod unic pentru orice tranzactii intracomunitare.

Speram ca aceste informatii sa va fie utile.

Zi frumoasa!

Buna seara, ca o concluzie, este mai bine sa fii plătitor, sau ba, de la început ma refer. Multumesc.

Buna ziua,

Depinde mult de specificul firmei, pentru unele firme este mai bine sa fie platitoare de TVA de la inceput (ex. in comert) sau neplatitoare (ex. daca presteaza servicii si nu au prea multe achizitii). Trebuie sa faceti o analiza pe cazul concret al afacerii dumneavoastra, fiindca nu exista o regula generala.

Mult succes!

Buna ziua

Va rog sa ma ajutati cu urmatoarea speta :

O persoana juridica romana neplatitoare de TVA doreste sa incheie un contract de prestari servicii (lucrari de instalatii electrice/electrician) cu o persoana juridica din Irlanda , Dundalk, Co Louth,persoana juridica cu VAT valid IE-Irlanda dar prestarea efectiva a lucrarilor se va realiza in Olanda.

Trebuia luat cod special de TVA pt prestari servicii intracomunitare?

Care este regimul fiscal din punct de vedere al TVA? Cum factureaza serviciile respective?

Ce declaratii se depun? 091,301 SI 390?!

Va multumesc frumos!

Buna ziua,

Art. 278, alin. (4), litera a) din Codul fiscal arata ca din punct de vedere al TVA, prin exceptie de la regula generala, pentru urmatoarele prestari de servicii, locul prestarii este considerat a fi:

“ a) locul unde sunt situate bunurile imobile, pentru prestarile de servicii efectuate in legatura cu bunurile imobile, inclusiv serviciile prestate de experti si agenti imobiliari, de cazare in sectorul hotelier sau in sectoare cu functie similara, precum tabere de vacanta sau locuri amenajate pentru camping, de acordare de drepturi de utilizare a bunurilor imobile, pentru servicii de pregatire si coordonare a lucrarilor de constructii, precum serviciile prestate de arhitecti si de societatile care asigura supravegherea pe santier;”

Prevederile se aplica si pentru instalarea sau montarea unor masini sau echipamente care, la instalare sau montare, sunt considerate bunuri imobile, respectiv care nu pot fi deplasate fara distrugerea sau modificarea cladirii sau a constructiei in care au fost instalate permanent.

Asadar, locul prestarii acestor servicii este locul unde se afla bunul imobil, in cazul dumneavoastra in Olanda. Asadar, apreciem ca va trebui sa evaluati necesitatea inregistrarii in scop de TVA in Olanda, cu un consultant din aceasta tara.

Speram ca aceste informatii sa va fie utile.

Zi frumoasa!

Buna ziua,

O societate neplatitoare de tva, societatea are cod special intracomunitar de TVA ,foloseste servicii Google de pe contul unei persoane fizice iar platile se fac cu cardul aceleiasi persoane ,are obligatia sa declare aceste facturi ? (numele societatii apare doar la detalii)

Multumesc,

Buna ziua Daniela,

Pentru a fi inregistrate in contabilitatea firmei, aceste documente trebuie emise pe firma, cu datele acesteia. In cazul in care se emit pe o alta persoana fizica, nu exista obligatia decontarii lor pe firma.

Zi frumoasa!

Buna ziua,

Am o firma neplatitoare de TVA, doresc sa depun declaratia de inregistrare 091 si nu stiu ce sa bifez (3), (4) sau se pot bifa ambele?

Doresc sa fac achizitii din UE si o sa am nevoie si de serviciile de la fb\google.

Multumesc

Buna ziua Nicu,

Se pot bifa ambele sau numai o pozitie – codul special care va fi atribuit va fi valabil oricum pentru toate tranzactiile intracomunitare ulterioare, fie ca vorbim de bunuri sau de servicii.

Zi frumoasa!

Buna,

Articolul dvs este fantastic si m-a ajutat cu multe intrebari la care nu am reusit sa gasesc raspuns.

Sunt in procesul de crearea unei afacere (SRL, neplatitor de taxe) si m-am gandit sa imi deschid magazin online pe Shopify. Avand in vedere ca la shopify voi plati un abonament lunar de 30 de dolari si Shopify este din Canada, voi avea oare nevoie de codul de TVA intracomunitar pentru a vinde produsele mele (bijuterii handmade) in Romania?

Multumesc,

Stefania

Buna ziua Stefania si multumim frumos pentru aprecieri!

Fiind vorba de o societate stabilita in Canada, nu veti avea obligatia solicitarii codului de TVA intracomunitar pentru factura de servicii primita. Cu toate acestea, aveti obligatia de a calcula si de a plati 19% TVA la buget, aferenta facturii. Se va depune si D301 nu pe codul special, ci pe codul firmei. In rest, pentru vanzarile in tara nu veti avea obligatii privind TVA, pana cand nu depasiti plafonul de 300.000 lei/an.

Speram ca aceste informații sa va fie utile.

Zi frumoasa!

Buna ziua.

Suntem neplatitori de tva cu cod special pt achizitii intracomunitare. Din 2017, achizitionam reclama Google si FB, din cand in cand. Luna aceasta am solicitat ANAF o FISA SINTETICA si am constat ca toate sumele declarate si platite pt TVA de-a lungul timpului, ne apar ca sume de recuperat!!??

Ce sa inteleg de aici, va rog? si cum sa reglez?

Multumesc

Buna ziua Bogdan,

Consideram ca exista posibilitatea unei erori in sistemul lor si ca ar trebui sa mergeti la ei sau sa sunati sa va clarifice aceasta situatie.

Mult succes!

Buna. Daca sunt un ONG, si fac reclama pe facebook. Imi setez contul pe ONG.

Trebuie sa iau cod intracomunitar de TVA?

Buna ziua Nicoleta,

Da, este necesar sa solicitati un cod special de TVA.

Zi frumoasa!

Bună, știți de ce primesc facturile de la Facebook în lei și nu în dolari? Este asta o problemă pentru firmele plătitoare de TVA din România? Mulțumesc anticipat!

Buna ziua Carmen,

Nu este nici o problema cu faptul ca le primiti in lei.

Sarbatori fericite!

Buna ziua, firma mea este platitoare de tva si achizitioneaza de la diverse firme din UE si SUA aplicatii soft pe care, o parte le foloseste in activitatea interna si o parte le implementeaza in programe pentru clienti. Este nevoie sa cer de la toti furnizorii externi certificat de rezidenta fiscala si sa calculez impozit pe venitul nerezidentilor?

Multumesc

Buna ziua Elena,

In cazul acestor achizitii de produse software, necesitatea solicitarii certificatului apare in functie de incadrarea sau nu ca redeventa. In cazul unei tranzactii care implica transferul de software, incadrarea ca redeventa a sumei care trebuie platita depinde de natura drepturilor transferate.

Exista o intreaga discutie in ce priveste incadrarea sau nu ca redeventa. Redam cateva aspecte din acest capitol: nu reprezinta redevente sumele platite de intermediarii distribuitori ai unui software in baza unui contract prin care se acorda frecvent dreptul de distributie a unor exemplare ale software-ului, fara a da dreptul de reproducere. Distributia poate fi facuta pe suporturi tangibile sau pe cale electronica, fara ca distribuitorul sa aiba dreptul de a reproduce software-ul.

De asemenea, nu reprezinta redeventa suma platita pentru un software ce urmeaza a fi supus unui proces de personalizare in vederea instalarii sale. In aceste tranzactii, intermediarii distribuitori platesc numai pentru achizitionarea exemplarelor de software si nu pentru a exploata un drept de autor pentru software.

Suma care trebuie platita pentru folosirea sau dreptul de a folosi ideile sau principiile cu privire la un software, cum ar fi schemele logice, algoritmii sau limbajele de programare, este o redeventa.

Asadar in aceasta situatie, recomandam sa stabiliti tipurile de software si sa le incadrati in categoria redeventa sau nu. Mai multe clarificari se pot gasi la art. 223 din Codul fiscal.

Mult succes!

Buna ziua,

am tot citit si am incercat sa inteleg de ce aceasta diferenta inte modul de calcu al taxarii inverse aplicata in Romania si in alte tari EU precum Italia, daca Dvs ati putea sa fiti ma explicita, va rog.

Concret taxarea inversa p.d.v.d al unei srl platitor de tva in Italia e ca la suma care vine in factura fara TVA se face o auto factura care are si TVA cu valoare din Italia ( 22%) iar din diferenta celor doua apare diferenta de TVA care trebuie platita la buget.

Acum vad scris pe mai multe site-uri cum ca in RO, taxarea inversa la srl platitoare se aplica prin adaugarea de ambele parti, atat la factura de intrare cat si la autofactura a cotei TVA 19% cea ce evident prin scaderea celro doua facturi duce la anularea sumei, Dar de unde a aparut idea de a adauga si la factura de intrare ( ex Google ADS ) a cotei de 19% ? unde apare scris aceasta ? personal doar in RO am auzit acest lucru !

Sunt de acord ca daca eu am un srl si facturez in UE oricui nu aplic TVA deci nu am ce varsa la buget, dar pentru facturile primite fara TVA din UE cu VIES activ, unde eseste explicata cla aceasta norma.

Va multumesc mult

Buna ziua,

In Romania acestea sunt regulile pentru achizitiile intracomunitare de bunuri si servicii – pe baza facturii de achizitie se face o inregistrare a TVA atat ca TVA deductibila, cat si ca TVA colectata. Nu se face autofactura. Aceste prevederi legale se regasesc in Codul fiscal la titlul VII Taxa pe valoarea adaugata.

Chiar daca in UE se aplica directivele de TVA, pot exista unele diferente intre tari in aplicarea acestora. Linkul unde puteti gasi informatiile legate de tva este : https://static.anaf.ro/static/10/Anaf/legislatie/Cod_fiscal_norme_2023.htm

Mult succes!

Buna ziua,

Am o firma neplatitoare de TVA si folosesc facebook ads din Noiembrie 2023, Pentru facturare am obtinut codul TVA intracomunitar, am dus toate facturile la contabilitate dar eu pana acum nu am platit niciun TVA. Ce trebuie facut? Risc vreo amenda?

Multumesc anticipat

Buna ziua Robert,

Ar fi trebuit sa platiti TVA pentru facturile respective. De asemenea, trebuia depusa D390 pentru aceste tranzactii. Riscati amenda in cazul nedepunerii D390 si a D301. Puteti calcula acum retroactiv si sa declarati si sa platiti TVA, insa acest lucru nu elimina riscul de amenda in cazul unui potential control.

Zi frumoasa!

Buna ziua! Va rog frumos sa ma ajutati cu urmatoarea situatie: Neplatitor de TVA , plateste prin banca, cu cardul firmei in 08.08.2024, la GO0GLE ADS suma de 1850,00 lei (pentru care primeste o Prepayment Invoice) pentru servicii de geolocalizare. In data de 31.08.2024 primeste o Invoice pe “+” si alta pe “ – ” pentru suma de 550,00 lei (sunt strict serviciile de care a beneficiat in luna august 2024 . Probabil in luna septembrie 2024 va primi o factura pe diferenta, pana va consuma cei 1850,00 lei) .

Ideea este ca nu a spus ce are de gand sa faca si nu are cod special de TVA . Ce pot face acum?

Ce declaratii trebuie sa depun? TVA-ul se plateste la suma de 1850,00 sau la cei 550,00 lei ?

Multumesc

Buna ziua Rodica,

Legea spune ca societatea neplatitoare de TVA este obligata sa faca demersurile necesare pentru obtinerea codului special de TVA anterior primirii serviciilor respective. Astfel, entitatea trebuie sa se inregistreze in scop special de TVA inainte de a primi factura de la Google. Aceasta trebuie emisa pe acel cod special de TVA si sa se achite TVA-ul de 19% aferent.

Recomandam sa inregistrati firma in scop special de TVA daca previzionati ca vor mai exista facturi de achiziții de servicii in UE.

Speram ca aceste informatii sa va fie utile.

Mult succes!